浙商(shāng)資(zī)産研究院《2022金融不良債權市場交易5月報》

發布時間: 2022年08月03日 09:49

一(yī)、 債權市場招标情況

AMC招标情況

非持牌機構招标情況

債權招标情況總結

二、 債權市場成交情況

· 銀行債權轉讓情況

· AMC債權轉讓情況

· 非持牌機構債權轉讓情況

· 債權成交情況總結

三、債權拍賣價格情況

四、法律聲明

來源:浙商(shāng)資(zī)産研究院 陳宇軒

内容摘要

![]()

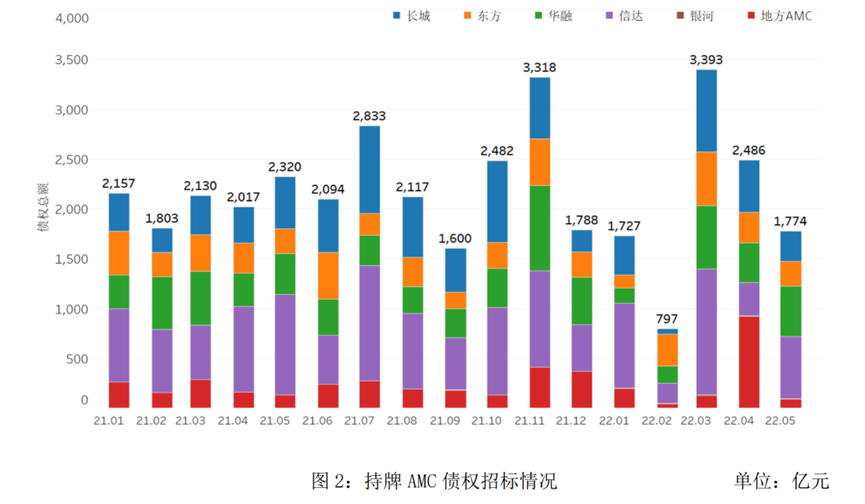

1、從債權市場的整體(tǐ)情況來看,2022年5月持牌機構招标規模約爲1,774億元,同比下(xià)降23.5%,非持牌機構招标規模約爲307億元,同比上升30.6%;銀行成交規模約爲143億元,同比上升70.2%,AMC成交規模約爲290億元,同比上升77.9%,非持牌機構成交規模約爲193億元,同比上升109.8%。2022年5月債權市場的招标規模先升後降,整體(tǐ)低于2021年5月;債權成交規模受疫情反複影響有所下(xià)降,整體(tǐ)規模仍然高于去(qù)年5月,債權市場流動性逐漸承壓。

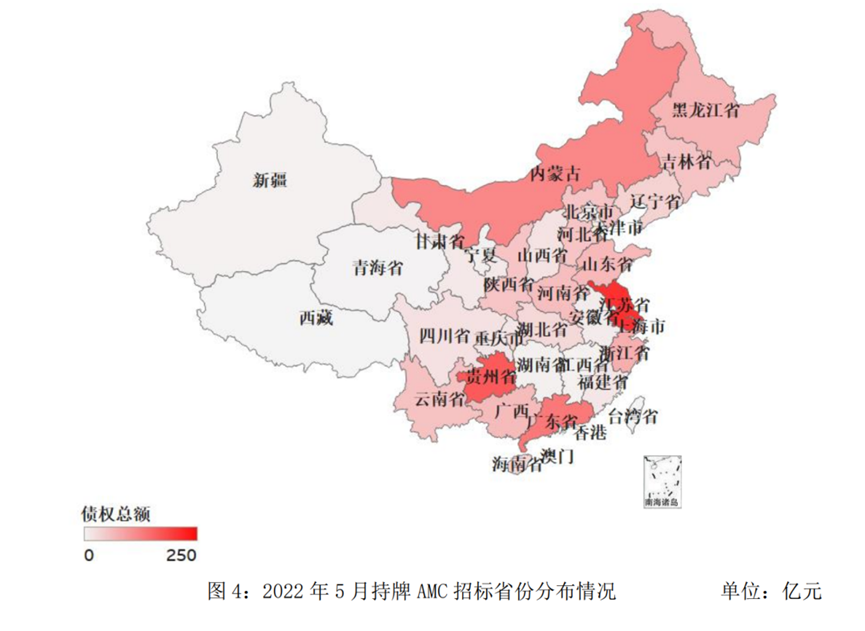

2、從全國的區域市場情況來看,在AMC債權招标方面,江蘇省招标規模約爲250億元,占比14.1%,貴州省規模約爲200億元,占比11.3%,廣東省規模約爲162億元,占比9.1%。在銀行債權成交方面,山西省規模約爲37億元,占比25.9%,河北(běi)省規模約爲28億元,占比19.6%,江蘇省規模約爲18億元,占比12.6%;在AMC債權成交方面,湖南(nán)省規模約爲136億元,占比46.9%,浙江省規模約爲24億元,占比8.3%,江蘇省規模約爲20億元,占比6.9%。

一(yī)、債權市場招标情況

1、AMC招标情況

從持牌AMC的招标情況來看,2022年5月招标規模相比于2021年5月有所下(xià)降,招标規模約爲1,774億元。其中(zhōng),信達招标占比35.2%,華融招标占比28.4%,長城招标占比17.0%,東方招标占比14.1%,銀河招标占比0.2%,地方AMC招标合計占比5.2%。除華融外(wài),其他持牌機構的招标規模均同比下(xià)降。其中(zhōng)東方招标規模同比下(xià)降最多,約爲42.1%。

從持牌AMC招标市場的區域分(fēn)布情況來看,AMC招标規模主要集中(zhōng)在華東和西南(nán)地區。2022年5月AMC招标規模最大(dà)的是華中(zhōng)地區,約爲529億元,西南(nán)地區規模約爲313億元。

從持牌AMC招标的省份分(fēn)布來看,2022年5月江蘇省AMC招标規模最大(dà),約爲250億元,貴州省AMC招标規模約爲200億元,廣東省AMC招标規模約爲162億元。

從AMC的類型來看,四大(dà)資(zī)産管理公司的業務範圍基本上覆蓋了全國各個省份,地方AMC2022年5月主要覆蓋東南(nán)沿海省份。

.

.

2、非持牌機構招标情況

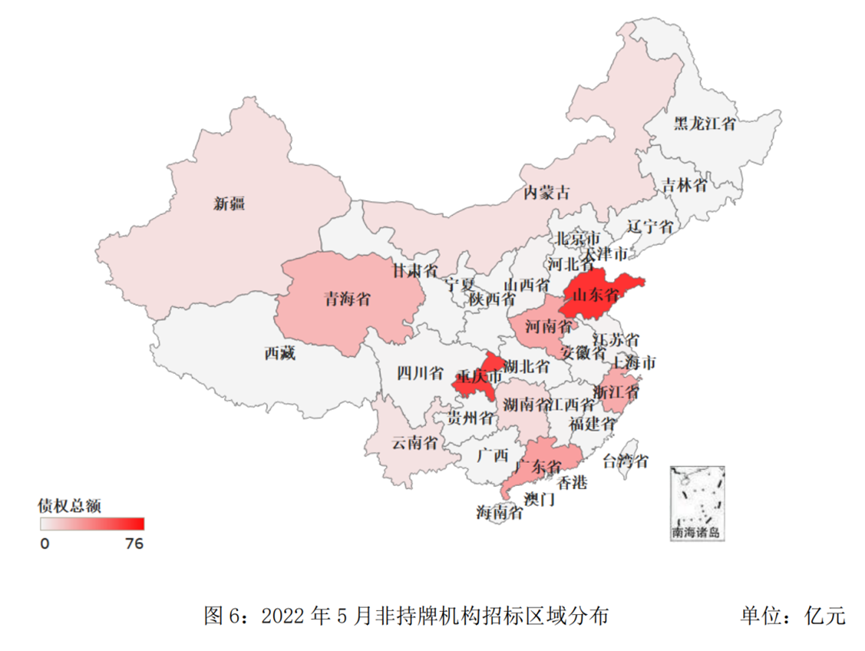

從非持牌機構的招标情況來看,2022年5月規模爲307億元,相比于2021年5月上升30.6%。

從非持牌機構招标的區域分(fēn)布情況來看,山東省非持牌市場招标約爲76億元,占比24.8%;重慶市非持牌市場招标約爲72億元,占比23.5%;廣東省非持牌市場招标約爲35億元,占比11.4%。

3、債權招标情況總結

從2022年5月的債權市場招标情況來看,持牌機構的招标規模同比、環比均下(xià)降,非持牌機構的招标規模同比、環比均上升。從招标情況的整體(tǐ)格局來看,江蘇、貴州、廣東等省份的AMC債權招标最活躍。

熱門推薦